こんばんは。あぼさんです。

40代後半~50代でFIREを目指すとなると、やはりどうしても問題になってくるのが資産形成です。

とはいえ、これまで一度も資産形成にはあまり興味を持っていなかった中高年が、慌てていろいろな投資に手を出そうとするとそこには様々な罠が襲い掛かってきます。

中高年から始める資産形成のリスク

同世代の会社の同僚や先輩、大学時代の友人にも、老後に向けた資産形成のためとの理由で突然ワンルームマンションを買いあさったり、変なフランチャイズビジネスに興味を持ち始めたり、聞いたことのないような仮想通貨ビジネスに手を出したり・・・と、はたから見ていかにもハイリスク、それでいてリターンは非常に未知数なものに手を出す人をちらほら見かけるようになりました。特に年収が1000-1500万円くらいの、比較的高収入ではあるけれど超高収入とまでは言えないような中高年世代にそのような傾向の人が多い気がします。

もちろん、リスクリターンを十分に検証した上でお金を投じるのであればそれは個人の判断ですし別に構わないのですが、そういう類の人たちに話を聞くと、どう考えても深い知見のもとに行動しているとは思えません。

これはあくまでも私の印象論ですが、中高年の中でもやや高収入くらいの人って中途半端な向上心・プライドがあり、特に資産形成に向けた勉強もすることなく、

俺はこんなんで人生終わらない。俺はもっと稼げる人間だ!

俺がやるんだからこの商品は間違いない。今は周りが気づいていないだけだ。俺には先見の明があるんだ!

ハイリスクハイリターン商品で一気に億り人だ!

銀行は俺のことをお得意さんにしたいに違いない。彼らは俺にはより良い商品を勧めてきているはずだ!

みたいな感覚で手を出して、結果最後は無残な結果になるという流れなのかなと思ってます。

中高年はなかなか勉強に向かえない

また中高年になると「新しい分野のことを一から勉強する」ということが非常におっくうになってしまいます。勉強というのは大学入試や国家試験など、いずれも若いうちに行って成果を出した方が、将来においてより高収入な仕事につくことで、長期にわたり大きなリターンを得ることができます。

一方で中高年は勉強をしても基本的に大きなリターンに結び付けることは難しいです。だからこそ「なるべく勉強しないで楽して儲ける」「俺は今までさんざん勉強してきたんだから、その経験値と勘でなんとかなる」という、より楽に楽に行こうという意識が働くのかなと思います。

もちろん中高年になっても常にいろいろなことに興味を持ち、勉強し続ける方もいらっしゃいます。そういう方は基本的に金融においてもリテラシーが高く、お金の心配がない方が多いのではないでしょうか。

「じゃあお前はどうなんだ」というと、はい、私も勉強はスキジャナイです💦。

「勉強が大好き」っていうおじさんを見かけると、表面的には尊敬しつつも「またまた無理しちゃって」「そんなかっこつけんなよ」と心の中で思ってしまう性根の悪いタイプです…💦もっとも、具体的な成果と勉強が結び付いているような人については「めっちゃ効果的に勉強してるな~」って尊敬しますね。

資産形成に対して向き合いすぎない

「じゃあどうすればいいの」という話ですが、私は極論、中高年は資産形成に対して

「過度に向き合いすぎない、期待しすぎない」

ほうがよいと思います。

資産形成はあくまでも投資、収入、節約のバランスをとって資産を築くのが基本線ですし、どれか一つに極端に偏るというのは結局安定した資産形成という観点ではリスクが大きすぎます。

私自身の考え方としては、資産形成における3つの分野の中で、投資については基本的に低コストのインデックス運用、それこそS&P500やオルカンくらいで十分と考えてます。

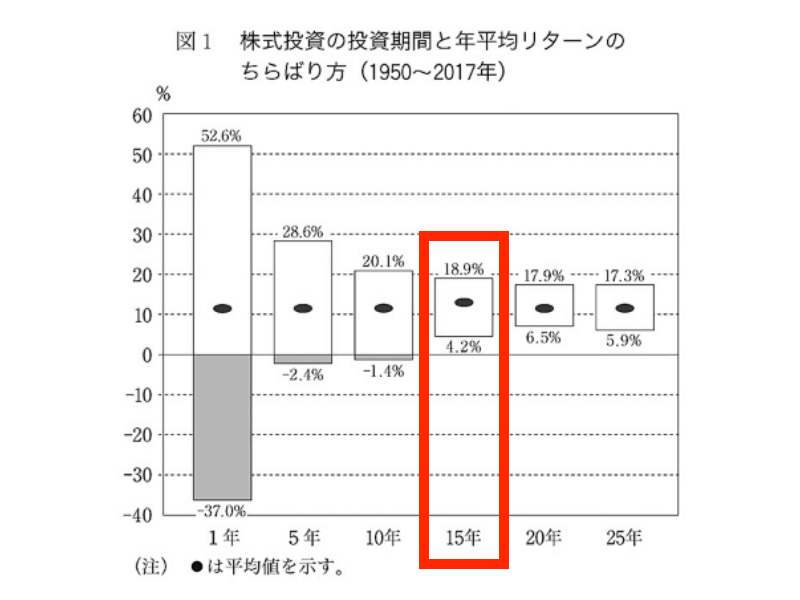

下のグラフは有名な株式投資の投資期間と年平均リターンの散らばり方を示したグラフですが、過去において15年以上の長期投資ならマイナスにならず最低でも年平均4.2%を確保していますし、10年でみてもマイナスになる可能性はかなり低いです、しかもリターン平均値はいずれも年平均10%を超えてます。

もちろんこれからの株式市場がどうなるかなんて誰にもわからないですし、今後も過去のような運用環境が継続するとは限りません。ただ、過去の実績から見れば40代、50代からインデックス投資等で資産形成を始めても決して遅くはないと思いますし、急いでハイリスク商品に手を出す必要もないと私自身は考えています。

(出典:日経BOOKプラス「ウォール街のランダム・ウォーカー<原著第12版>より)

そしてなんといってもインデックス運用の良いところは「勉強の負荷が比較的小さい」点です。

もちろん最低限の勉強はする必要はありますが、いわゆる良本といわれるような書籍を1-2冊読めば十分ですし、商品も優良で低コストなインデックスファンド数本の中から選べばよいので、比較的経験の少ない中高年には最も最適だと思います。個別株や手間のかかる不動産、ましてやハイリスクな仕組債やオルタナティブファンドなどに比べれば、はるかに必要な勉強量も少ないはずです。それでいて長期運用においては多くのアクティブファンドに勝てるポテンシャルも有しています。

まとめ

結局のところ、中高年の資産形成においては

とにかく「焦らない」

ことが重要です。

どういうわけだか、中高年になると焦って無理な資産形成に手を出す人が散見されます。だったら若いうちからコツコツやっておけばよかったのにと思わなくもないのですが、そもそもそういうことができない人だからこそ、一発逆転を狙う商品に手を出すんでしょうね。

正直なところ、一発逆転を狙っても三振リスクは高まるだけです。私は生粋のジャイアンツファンですが、9回裏1死満塁のような大チャンスに登場してきた打者を見ると、マンぶりしている選手ほどゲッツーや凡フライで試合終了になるケースが多いです。

もちろんマンぶりが功を奏してサヨナラホームランということもまったくないわけではないのですが(盛り上がりますけどね)、やっぱり落ち着いてしっかりボール球を見極められている選手ほど、しっかり球をとらえたり、四球でチャンスを拡げていますね。

地道にやっても最終的にはちゃんと結果がでる可能性は高いので、中高年の資産形成は焦らず過剰に向き合わないことが大切だと思っています。

最後まで読んでいただきありがとうございました。

あぼさん

コメント